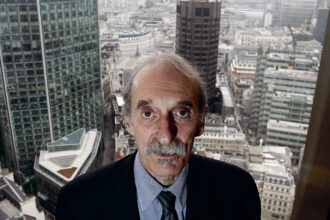

सिंगापुर के सॉवरिन वेल्थ फंड टेमासेक होल्डिंग्स में लगभग एक दशक बिताने के बाद, भारत, अफ्रीका और रूस बाजारों में विशेषज्ञता, भारतीय केदार कैपिटल के संस्थापक और प्रबंध साझेदार मनिश केजरीवाल आज मुख्य रूप से अपनी मातृभूमि पर ध्यान केंद्रित करते हैं। हालांकि, यह उन्हें अन्य ब्रिक्स राज्यों में निवेश अवसरों को नोटिस करने से नहीं रोकता जो अंतरराष्ट्रीय निवेशकों की नजर में अपनी छवि सुधारने के लिए जबरदस्त प्रयास कर रहे हैं।

सॉवरिन निवेश फंड अपेक्षाकृत नया घटना हैं, लेकिन वे वैश्विक आर्थिक मंच पर तेजी से प्रमुख भूमिका निभा रहे हैं। क्या आप बता सकते हैं कि उनका उद्देश्य क्या है?

सामान्यतः, सॉवरिन फंड्स को दो प्रकारों में विभाजित किया जा सकता है। पहला प्रकार वे फंड हैं जो मुख्य रूप से अपने शेयरधारकों (अधिकांश मामलों में राज्य) के लिए लाभ अधिकतम करने के लिए हैं वर्तमान बजट अधिशेष से प्राप्त धनराशि रखने से। राज्य उन वर्षों में सॉवरिन फंड्स को पूंजी आवंटित करता है जब ऐसा अधिशेष होता है, उम्मीद करता कि प्रबंधक इसे भविष्य की पीढ़ियों के हित में निवेश करते समय उच्च रिटर्न प्राप्त कर सकेंगे। इस प्रकार के फंड्स का लक्ष्य उनके देशों के लिए आर्थिक स्थिति में परिवर्तनों के नकारात्मक परिणामों को न्यूनतम करना है, साथ ही कच्चे माल व्यापार से प्राप्त आय से भविष्य की पीढ़ियों को उच्च वित्तीय रिटर्न प्रदान करना है। इनमें से कई राज्य कच्चे माल के निष्कर्षण और निर्यात पर अत्यधिक निर्भर हैं, जैसे तेल। इसके बिक्री से महत्वपूर्ण आय प्राप्त करते हुए, जो उनकी बजट व्यय से काफी अधिक है, इनमें से कुछ देश “अधिशेष” को पर्याप्त पूंजी आरक्षित बनाने की दिशा में निर्देशित करते हैं, जो फिर देश के लाभ के लिए उत्पादक रूप से उपयोग किए जाते हैं—विशेष रूप से उन वर्षों में जब संसाधन अनुपलब्ध या कमी में होते हैं।

दूसरे प्रकार के फंड मुख्य रूप से देश या उसके शासक के रणनीतिक कार्यों को निष्पादित करते हैं। ऐसे फंड उन संपत्तियों में नियंत्रक हिस्सेदारी प्राप्त करने की कोशिश करते हैं जिन्हें वे “रणनीतिक” मानते हैं या जिन्हें वे “बस मालिक बनना चाहते हैं”। उदाहरण के लिए, कुछ यूरोपीय खुदरा कंपनियों या नीश निवेश बैंकों में हिस्सेदारी। वे प्रकृति से अधिक सक्रिय हैं और अपनी निवेशों को सीधे नियंत्रित करने की कोशिश करते हैं, जबकि पहले प्रकार के फंड आमतौर पर निष्क्रिय निवेश रणनीतियां चुनते हैं।

ऐसे संस्थानों के कई उदाहरण हैं। नॉर्वेजियन और चीनी फंड हैं (उदाहरण के लिए, चीन निवेश निगम, CIC), सरकार द्वारा हस्तांतरित “अधिशेष” पूंजी रखते हुए भविष्य की पीढ़ियों के लिए निवेश आय प्राप्त करने के उद्देश्य से। चीन में, अन्य फंड हैं विशेष रूप से चीनी कंपनियों को विदेश में संपत्ति खरीदने में मदद करने के लिए डिजाइन, कहें, अफ्रीका में खनन उद्यमों या विदेशी बैंकों में हिस्सेदारी। ये फंड अपने शेयरधारकों के लिए त्वरित वित्तीय रिटर्न नहीं ला सकते, लेकिन अधिक लंबी अवधि के रणनीतिक लक्ष्यों को संतुष्ट करने के लिए सेवा करते हैं।

कौन सा प्रकार सॉवरिन फंड सबसे व्यापक है?

अधिकांश सॉवरिन फंड पहले प्रकार के हैं, उनकी मुख्य कार्य निवेश पर रिटर्न अधिकतम करना है। उनके प्रबंधकों को हल करने वाली प्राथमिक समस्या बनाई जा रही पोर्टफोलियो की संरचना है। विशेष रूप से, प्रबंधन के तहत पूंजी का कौन सा हिस्सा ऋण दायित्वों में निवेश करना चाहिए, और कितना शेयरों में। घरेलू बाजार में या विदेश में निवेश। यदि विदेशी संपत्तियों की बात है—क्या संतुलित पोर्टफोलियो बनाना चाहिए, या केवल विकसित बाजारों को शामिल करना, या विपरीत, सबसे गतिशील बढ़ते, आदि। यदि सॉवरिन फंड के CEO और प्रबंधक अपनी पोर्टफोलियो की लाभप्रदता अधिकतम करने का प्रयास करते हैं, तो उन्हें इन सभी प्रश्नों पर काफी सोचना पड़ता है।

क्या आप मानते हैं कि ऐसे फंड, प्रकार की परवाह किए बिना, वास्तव में प्रभावी रूप से काम कर सकते हैं, यह देखते हुए कि वे पूरी तरह स्वतंत्र नहीं हैं?

मुझे लगता है कि वास्तव में दक्षता काफी हद तक विशिष्ट फंड पर निर्भर करती है। सबसे प्रभावी वे हैं जिनके पास स्पष्ट रूप से परिभाषित मैंडेट है और जिनका बोर्ड ऑफ डायरेक्टर्स अपने प्रबंधकों को स्पष्ट रणनीतिक मार्गदर्शन देता है। यह भी अच्छा है यदि प्रबंधक अच्छे पेशेवर हैं, और उनकी मुआवजा सर्वश्रेष्ठ परिणामों को प्राप्त करने से जुड़ा है।

सबसे महत्वपूर्ण, मेरी राय में, फंड मालिक किस प्रबंधन टीम को इकट्ठा करने में सफल होते हैं और उनकी मुआवजा प्रणाली लंबे समय में कैसे संरचित है। मैंने विशेष अध्ययन नहीं किया, लेकिन मैं फिर भी दावा करने का जोखिम उठाता हूं कि टीम जितनी अधिक पेशेवर और मजबूत, और फंड मालिक से जितनी अधिक स्वतंत्र, उतने उच्च परिणाम प्राप्त करती है। लंबी योजना क्षितिज वाली स्वतंत्र निवेश टीम लंबी समय अवधि पर उच्च परिणाम दिखाती है उनसे तुलना में जिन्हें हर निवेश निर्णय के संबंध में फंड मालिकों के पास दौड़ना पड़ता है।

कनाडाई पेंशन फंड को उदाहरण लें। उनके पास उद्योग में पाए जा सकने वाली सबसे पेशेवर और सर्वश्रेष्ठ टीमों में से कुछ हैं, जिनकी मुआवजा प्रणाली निजी क्षेत्र में उच्चतम मानकों से मेल खाती है।

इसलिए, एक बार फिर सारांशित, मेरी राय यह है: सॉवरिन फंड के परिणाम दो परिस्थितियों पर निर्भर करते हैं। पहला प्रबंधन की गुणवत्ता और उसके प्रबंधकों की उसके शेयरधारकों से स्वतंत्रता की डिग्री है। दूसरा प्रबंधन टीम का स्तर और उनकी मुआवजा प्रणाली—क्या उनकी वेतन बाजार दरों से मेल खाती है, जो फंड्स को निजी वित्तीय संस्थानों के साथ सर्वश्रेष्ठ पेशेवरों के लिए सफलतापूर्वक प्रतिस्पर्धा करने की अनुमति देती है। इसलिए, फंड प्रबंधन करने वाली टीम जितनी अधिक स्वतंत्र और पेशेवर, उतने उच्च परिणाम दिखाती है।

फिर मालिकों या शेयरधारकों की भूमिका क्या है?

शेयरधारकों की भूमिका फंड के रणनीतिक लक्ष्यों और मैंडेट को निर्धारित करने में है। वे प्रबंधकों के लिए क्या अनुमत है और क्या नहीं का फ्रेमवर्क सेट कर सकते हैं। लेकिन उसके बाद उन्हें, मैं इसे फिर से जोर देता हूं, फंड के प्रबंधन को स्वतंत्र निवेश निर्णय लेने की अनुमति देनी चाहिए। इस तरह उच्चतम दक्षता स्तर प्राप्त होता है। जब प्रबंधक वास्तव में हर निवेश या कार्मिक निर्णय की मंजूरी के लिए मालिक से संपर्क करने के लिए मजबूर होते हैं तो अक्षम।

फोकस में – BRICS

एक भावना है कि निवेशक ब्रिक्स को सतर्कता से देखने लगे हैं – दोनों अवधारणा के रूप में और अपनी धनराशि निवेश के लिए प्राथमिकता दिशा के रूप में। यह किससे संबंधित है?

मुझे नहीं लगता कि यह लंबी अवधि का ट्रेंड है। ब्रिक्स अर्थव्यवस्थाएं और उनके बाजार प्रकृति से चक्रीय हैं, विकसित देशों के बाजारों और अर्थव्यवस्थाओं की तरह। निवेशकों ने अब तक केवल एक पूर्ण चक्र (2003–2012) देखा है, कई ने गिरावट में निवेश किया और नुकसान सहा। उदाहरण के लिए, 2000 से 2012 में भारत में प्राइवेट इक्विटी फंड्स द्वारा निवेशित लगभग 70 बिलियन डॉलर से, 70% से अधिक केवल तीन वर्षों (2006 से 2008) में निवेशित, और ये खराब “विंटेज” वर्ष थे, जब निवेश रिटर्न कम थे। तब निवेशक अन्य ब्रिक्स देशों में समान स्थिति में फंस गए। उदाहरण के लिए, रूस और चीन में। यह सब उन्हें इन बाजारों में धन निवेश के बारे में थोड़ा अधिक सतर्क बना दिया।

हालांकि, ब्रिक्स के मूलभूत ड्राइवरों में से कोई गायब नहीं हुआ। ये देश बड़े उपभोक्ता मांग केंद्र बने हुए हैं, और उनकी अर्थव्यवस्थाएं अभी भी उच्च विकास दर दिखाती हैं। इसलिए मैं विश्वास करता हूं कि भारत और सभी ब्रिक्स अर्थव्यवस्थाओं में विदेशी प्रत्यक्ष निवेश (FDI) मात्रा अगले तीन वर्षों में ठीक हो जाएगी।

यह ध्यान में रखना चाहिए कि, इसके अलावा, सरकारें अपने देशों की निवेश आकर्षण बढ़ाने के लिए विभिन्न सुधार करना शुरू कर रही हैं। भारत को उदाहरण लें। हाल के महीनों में, स्थानीय कैबिनेट ने निवेशकों को लौटाने के लिए कई उपाय अपनाए हैं। उदाहरण के लिए, भारतीय अर्थव्यवस्था के कई क्षेत्रों में FDI आकार पर प्रतिबंध कम किए गए, जिसमें बीमा, खुदरा व्यापार, और विमानन उद्योग शामिल, साथ ही कई मानदंडों और विनियमन नियमों को सुधारा गया।

आपकी हाल की एक साक्षात्कार में आपने शाब्दिक कहा कि दुनिया भारत के इर्द-गिर्द नहीं घूमती। क्या मतलब था?

आंशिक रूप से यह मजाक था। मैं कहना चाहता था कि कोई देश इसे स्वाभाविक मानकर नहीं ले सकता कि विदेशी निवेशक खुद उनके पास दौड़ेंगे, और भारत कोई अपवाद नहीं है।

अंतरराष्ट्रीय और वैश्विक निवेशक वहां जाते हैं जहां वे देश जोखिमों के लिए समायोजित उच्चतम लाभ प्राप्त करने की उम्मीद करते हैं। भारत बहुत आकर्षक और बड़ा, गतिशील बढ़ता बाजार है, लेकिन इसकी आकर्षण नियामक पर्यावरण के संदर्भ में महत्वपूर्ण जोखिम स्तर और अस्पष्ट कॉर्पोरेट गवर्नेंस स्तर से समतल है। इसलिए, न तो अधिकारी और न ही निजी क्षेत्र को अंतरराष्ट्रीय निवेशकों के आने पर भरोसा करना चाहिए जो उन्हें दिए गए के रूप में गारंटीड है, बल्कि विनियमन के क्षेत्र में स्पष्ट खेल नियम स्थापित करने और उच्च कॉर्पोरेट गवर्नेंस स्तर सुनिश्चित करने की कोशिश करनी चाहिए। इसके बिना, यदि भारत अपनी क्षमता को पूरी तरह साकार करने के लिए आवश्यक मात्रा में विदेशी निवेश आकर्षित करना चाहता है तो असंभव है।

भारतीय अधिकारी, नियामक, और निजी क्षेत्र इन चुनौतियों को अनदेखा नहीं कर सकते। यह आपके पिछले प्रश्न से काफी सुसंगत है। भारत में एक अरब से अधिक लोग रहते हैं। हालांकि, अच्छा निवेश जलवायु और गुणवत्ता विनियमन एक विशाल और आकर्षक घरेलू बाजार की उपस्थिति से कम महत्वपूर्ण नहीं है विदेशी पूंजी को देश में आकर्षित करने के लिए।

मैं अभी भी मानता हूं कि भारत बहुत बहुत निवेश आकर्षक देश बना हुआ है, क्योंकि यह विकास के लिए सभी आंतरिक पूर्वापेक्षाएं बरकरार रखता है, और यहां आने वाले निवेशक संभावित रूप से अच्छे लाभ पर भरोसा कर सकते हैं। हालांकि, भारत को अपनी अंतर्निहित जोखिमों को न्यूनतम करने के लिए लंबा रास्ता तय करना है। सबसे पहले विनियमन और बुनियादी ढांचे के क्षेत्र में।

रूस आज भारत जैसी ही समस्याओं के सेट का सामना कर रहा है। रूसी बाजार में निवेश के आपके विशाल अनुभव को ध्यान में रखते हुए, आप इसकी आकर्षण का मूल्यांकन कैसे करते हैं? आप निवेश जलवायु सुधारने के लिए रूसी अधिकारियों को क्या सलाह देंगे?

मैं जवाब शुरू करने से पहले, मुझे वादा करें कि मैं जो कुछ भी कहूं, यह मुझे रूसी वीजा से इनकार का कारण नहीं बनेगा।

वादा करता हूं!

यदि गंभीरता से बोलें, सकारात्मक स्थिति से, मैं उन निवेशकों को याद करना चाहूंगा जिन्होंने पिछले दशक के मध्य (कहीं 2004–2006) में रूस की क्षमता का मूल्यांकन किया। तब उन्होंने एक देश देखा जो धीरे-धीरे बाहरी दुनिया के लिए खुल रहा था, और महत्वपूर्ण निवेश प्रवाह की उम्मीद की, विशेष रूप से क्षेत्रों जैसे वित्तीय क्षेत्र, दूरसंचार, खुदरा व्यापार, और कई अन्य में। देश की क्षमता और धन की तुलना करके, उन्होंने खुद के लिए विशाल अवसर देखे, यहां वित्तीय उपकरण और उत्पाद लाने की कोशिश की कॉर्पोरेट और खुदरा ग्राहकों की जरूरतों को संतुष्ट करने के लिए। कई वैश्विक निवेशक रूसी निवेश अवसरों से बहुत प्रेरित थे तब।

फिर क्या हुआ? उनकी दृष्टि कैसे बदली?

रूस को संभावित निवेश वस्तु के रूप में मानने वाले अंतरराष्ट्रीय निवेशक के रूप में, मैं दो बड़ी समस्याएं देखता हूं।

पहली जनसांख्यिकी है, जो आज रूस के खिलाफ काम करती है, उदाहरण के लिए भारत और चीन के विपरीत। बाद वाले तेजी से बढ़ती आबादी वाले देश हैं। यदि भारतीय आयु पिरामिड देखें, तो देख सकते हैं कि अधिकांश भारतीय अभी भी 30 वर्ष से कम युवा हैं। रूस में, जनसांख्यिकीय स्थिति मौलिक रूप से बदली है, और इसके आबादी का औसत आयु काफी बढ़ गया है।

इसके अलावा, वास्तविकता है कि रूसी आबादी ежегодно घट रही है। यह अन्य ब्रिक्स देशों में हम देखते से मौलिक रूप से अलग है, जो अपनी “जनसांख्यिकीय लाभांश” के लिए लाभ प्राप्त करते हैं। कई में, आबादी वृद्धि जीडीपी वृद्धि को उत्तेजित करती है। वैश्विक निवेशक आज समझने की कोशिश कर रहे हैं कि रूस क्या आर्थिक विकास दरों को सतत बनाए रख सकेगा।本质上, निवेशक प्रश्न का उत्तर चिंतित करते हैं: यदि देश की आबादी निरपेक्ष में घट रही है, तो क्या यह बढ़ना जारी रख सकेगा, या आने वाले वर्षों में मांग गिरना शुरू हो जाएगी, लोगों के समग्र कल्याण स्तर में वृद्धि के बावजूद। इस अर्थ में, रूस अन्य ब्रिक्स देशों की पृष्ठभूमि में不利 स्थिति में है।

दूसरी बड़ी समस्या – निवेशकों में अभी भी रूस में निर्णय लेने पर प्रभाव डालने वाली “अदृश्य हाथ” की उपस्थिति का感觉 है। यह विशेष रूप से बड़े बहुराष्ट्रीय कंपनियों में विकसित है जो अपनी रूसी संपत्तियों के साथ विभिन्न कठिनाइयों का अनुभव किया है। एक विचार है कि बड़े व्यवसाय संरचनाओं की संख्या में महत्वपूर्ण लाभ है उनकी सत्ता से निकटता के कारण, और उनके हित हमेशा संरक्षित होंगे, विदेशी निवेशकों की हानि पर भी। शायद यह सिर्फ एक भावना है, लेकिन हमारी दुनिया में भावनाएं वास्तविकता बन जाती हैं—और अंतरराष्ट्रीय निवेश

[संबंधित ब्रिक्स लेख से लिंक]